来源:国元期货研究

宏观方面,美国9月零售销售数据和当周初请失业金人数均超出预期,美联储大幅降息的预期有所降温,美元指数偏强反弹。11月初,美国大选即将结束,大选结果面临不确定性,使矿价的波动性加剧。

供应方面,铁矿处于过剩阶段。由于季末冲量的影响,10月中旬到港量偏高。高到港的背景下,45港口库存有所累库。四大矿山季报发布,其中淡水河谷调高至3.23-3.30亿吨(此前2024年目标产量为3.1-3.2亿吨),比较符合市场预期;几内亚的Simfer 矿,尽管三季度的生产力受到潮湿天气的影响,但进展仍在按计划进行。

需求方面,旺季需求后置,部分项目赶工,棒材需求回升。但是需求持续性值得关注,淡季需求走弱压力逐步显现,铁矿需求难言乐观。

展望后市,上旬基本面及宏观利好,矿价仍有支撑。中下旬后,淡季需求逐步显现,矿价主导将回归需求,矿价具有下行压力,关注钢厂利润及成材累库拐点。

一、行情回顾

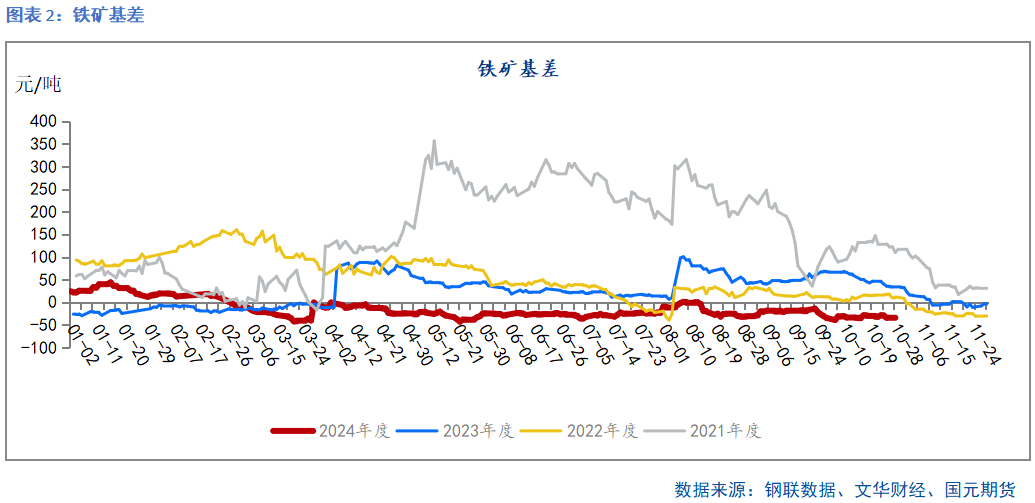

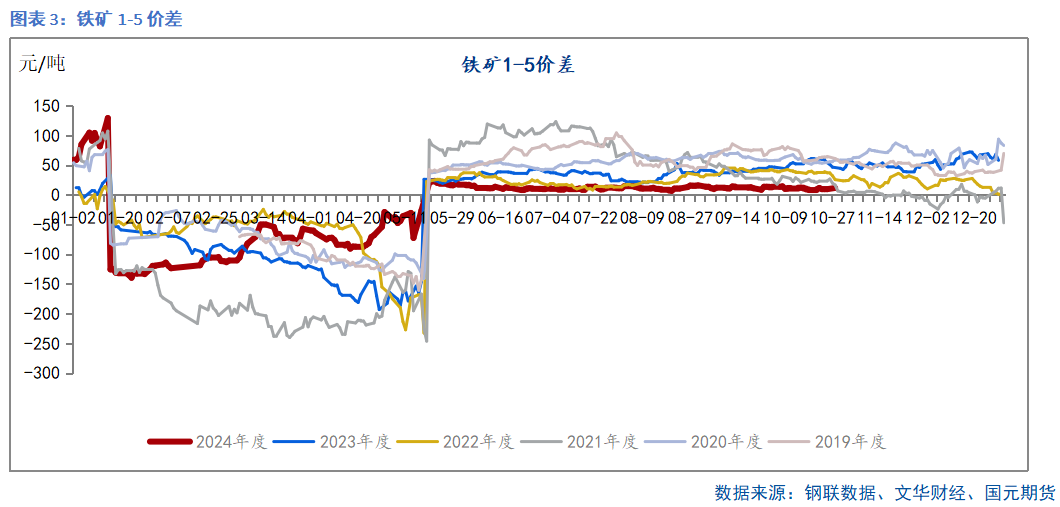

9月底黑色板块受到宏观与基本面共振,价格连续上涨,期货带动现货回升。进入10月后,宏观情绪逐步消退,铁矿吐出部分前期涨幅。进入中下旬,随着钢厂复产,支撑矿价震荡运行。

二、供应宽松未改

(1)全球发运情况

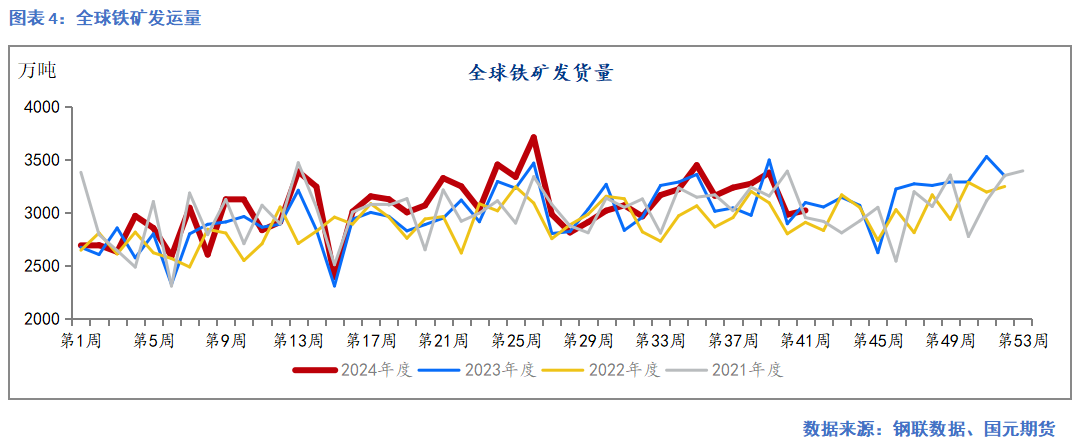

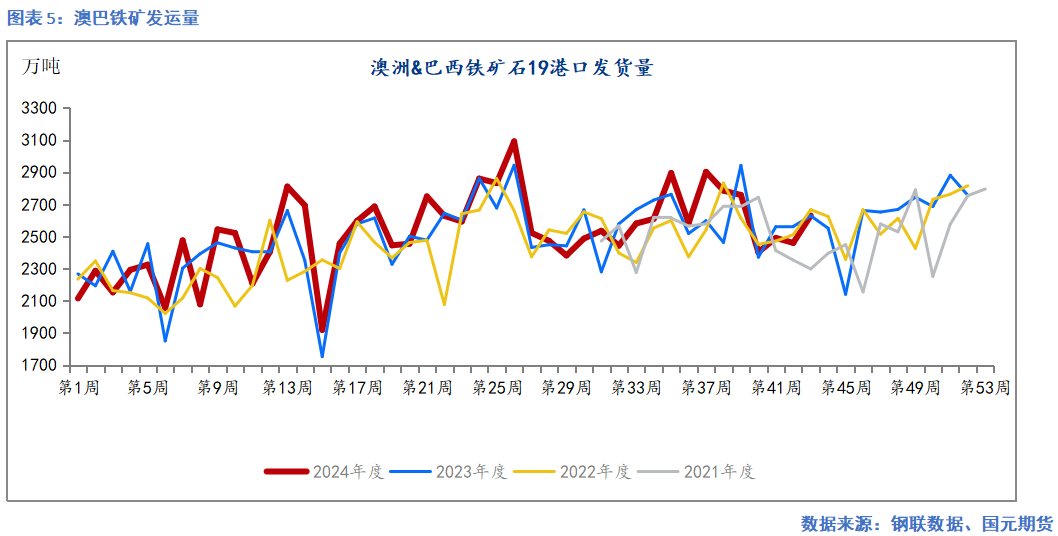

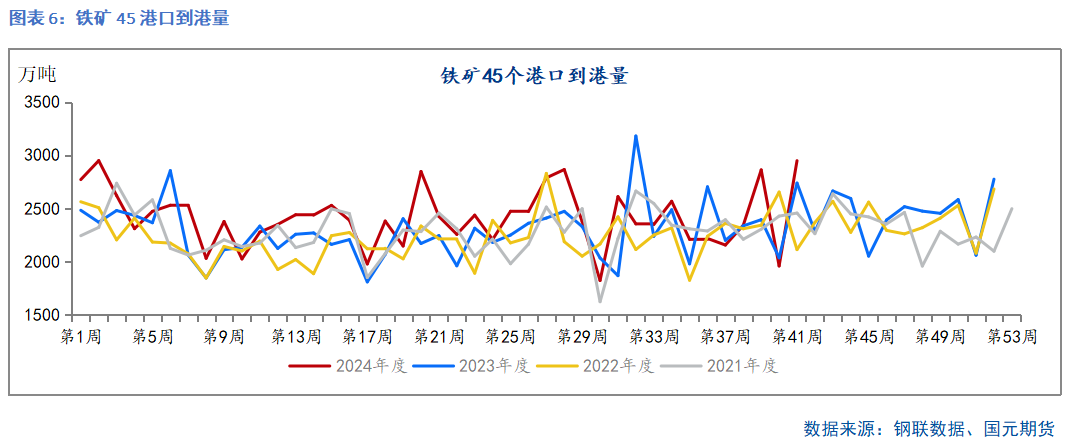

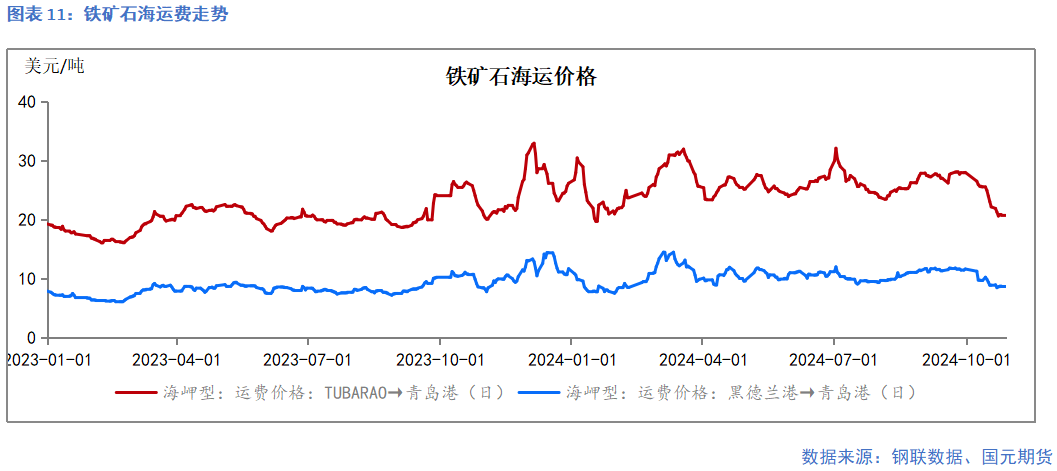

10月全球周均发运2993.65万吨,较上月下降8.23%。其中澳矿19港口周均发运1730.35万吨,较上月下降10.47%;巴西19港口周均发运766.03万吨,较上月减少7.14%。到港方面,10月45港口周均到港2438.78万吨,较上月增加1.86%。

力拓三季度季报显示,Pilbara地区年度生产目标未调整,三季度产量8410万吨,同比增加1%,发运8450万吨,同比增加1%;加拿大铁矿因7月中旬的森林大火,产量目标调整至910-960万吨(此前为980-1150万吨);几内亚Simandou矿山生产计划仍在继续,已进行第一次爆破。

必和必拓三季度季报显示,皮尔巴拉地区产量同比增长2%,主要得益于PDP1供应链。Samarco产量由于4号球团厂的早期恢复,生产性能有所提高。WAIO及Samarco25财年的产量指导保持不变。

淡水河谷三季度季报显示,三季度产量同步增加5%至9100万吨,主要得益于S11D, Itabira和Brucutu矿区。今年产量目标从3.1-3.2亿吨提升至3.23-3.3亿吨。Vargem Grande 1项目9月启动,预计恢复15万吨的产能,助力26年指导目标3.4-3.6亿吨。

(2)中国到港量情况

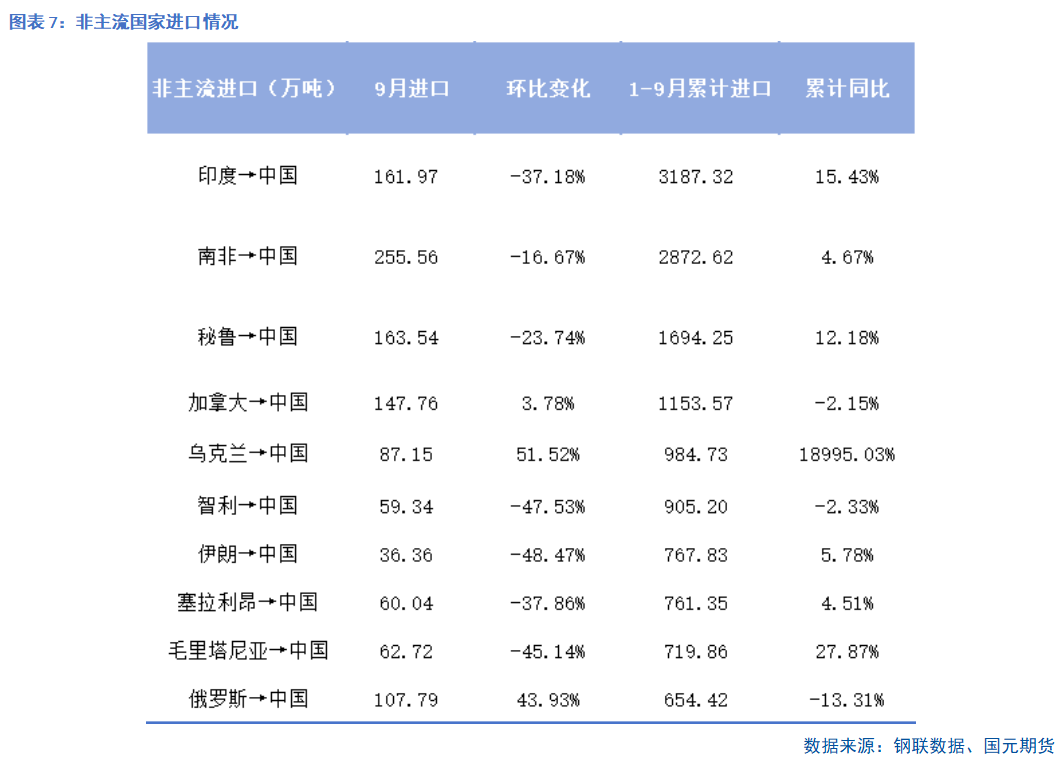

截至10月25日,45港口周均到港2438.28万吨,环比增加1.84%。统计局数据显示,1-9月中国铁矿进口量为9.20亿吨,同比增加5.02%,其中澳大利亚进口5.52亿吨,同比下降0.6%;巴西进口1.97亿吨,同比增加11.96%;非主流(除澳巴)进口铁矿1.71亿吨,同比增加18%。非主流方面,进口量居前的国家是印度、南非、秘鲁。

三、国产矿产量仍有增量空间

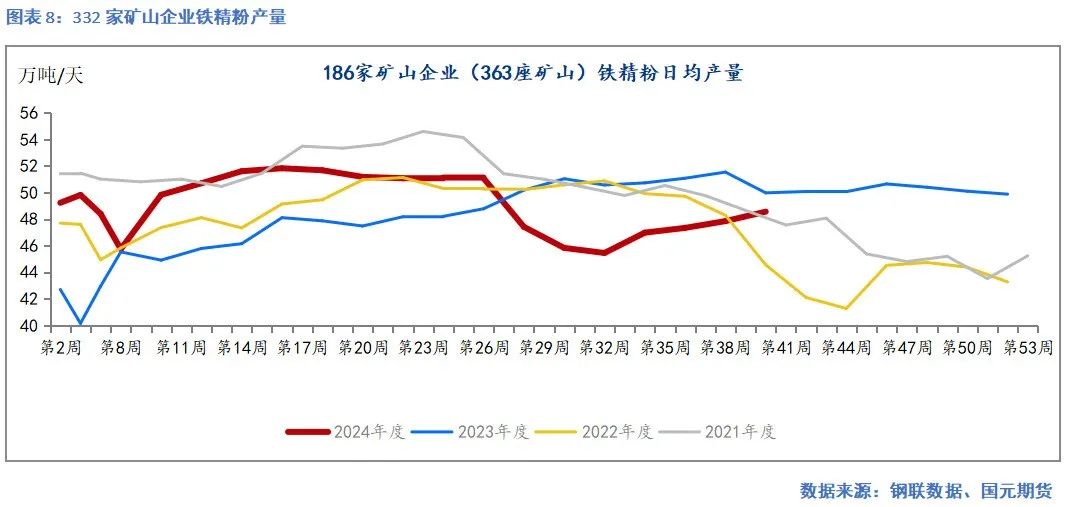

10月186家矿山企业日均产量维持48.4万吨/天,环比增加1.01万吨/天,略低于去年同期水平。国产矿产量恢复后,钢厂对外矿消耗占比将有所下降。

四、全球粗钢同比下降

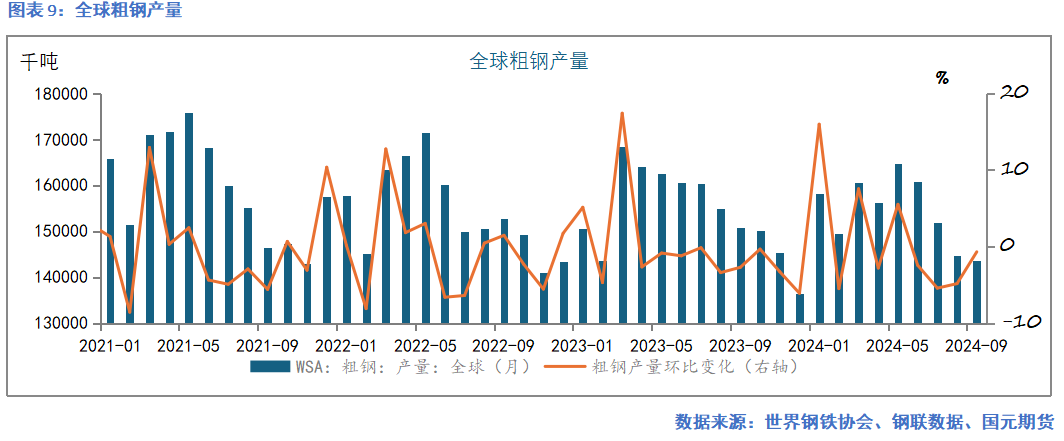

(1)9月全球粗钢下降

根据世界钢铁协会数据显示,9月全球粗钢产量为1.43亿吨,环比下降0.70%;1-9月全球粗钢累计产量为13.90亿吨,同比下降1.83%。除中国外,粗钢累计产量为6.26亿吨,同比增加0.2%。九月粗钢产量环比增幅靠前的有德国、伊朗。

(2)中国粗钢产量下降

统计局数据显示,9月粗钢产量为7706.9万吨,环比下降1.09%。1-9月,中国粗钢累计产量76847.7万吨,同比下降3.35%。8、9月钢厂利润下滑,粗钢及铁水产量降幅明显,10月产量预计回升。

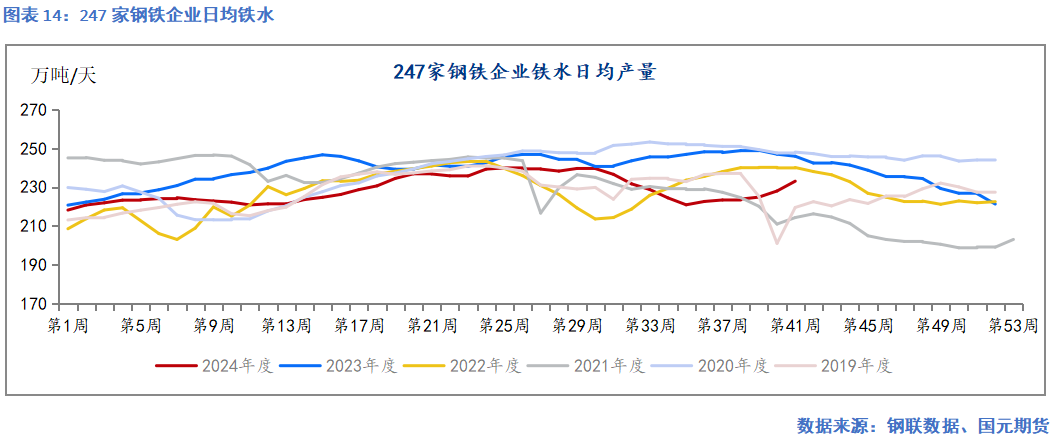

钢联数据显示,截至10月25日,247家钢厂盈利率从月初的37.66%回升至64.94%,铁水产量从月初的228.02万吨/天回升至235.69万吨/天。中钢协数据显示,十月中旬粗钢日均产量在386万吨/天,较上月同期增加21.55万吨/天。

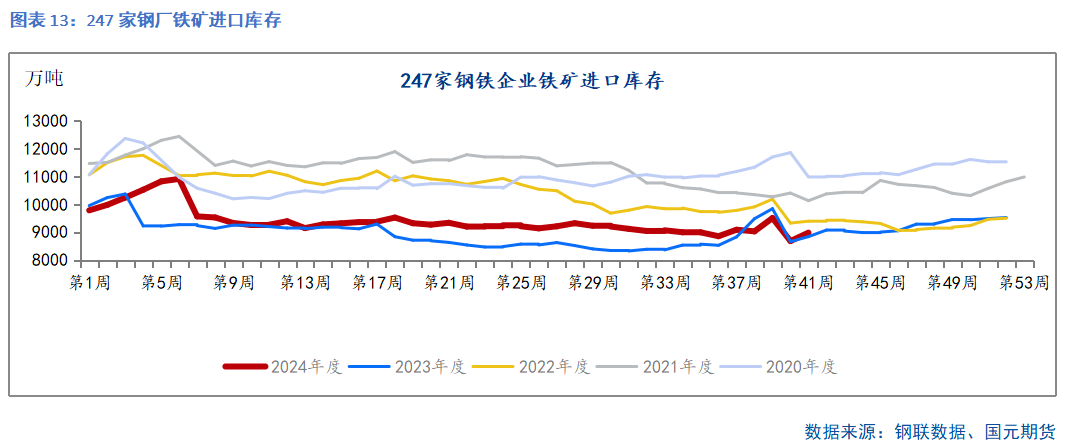

五、港口高库存常态

库存方面,港口库存仍以高位累库趋势为主,钢厂库存同比基本持平。钢联数据显示,截至10月29日,45港口库存为1.55亿吨,较上月末增加429.43万吨。截至10月25日,247家钢厂库存8978.91万吨,较上月末减少530.61万吨。

六、需求近强远弱

9月我国新增专项债的发行额约为9617亿元,环比继续增加。由于专项债券可用于土地储备及收购存量商品房用作保障性住房,流向传统基建金额可能有限。地产方面,四个取消、四个降低、两个增加的组合拳有助于推动房价止跌企稳,但对新建需求有限。

9月制造业PMI为49.8,环比增加0.7,其中生产指数为51.2%,比上月上升1.4个百分点。以旧换新和设备更新持续发力,制造业需求仍有韧性。

七、小结

展望后市,上旬基本面及宏观利好,矿价仍有支撑。中下旬后,淡季需求逐步显现,矿价主导将回归需求,矿价具有下行压力,关注钢厂利润及成材累库拐点。

写作日期:2024年10月29日

作者:杨慧丹

分析师

期货从业资格号:F03090153

投资咨询资格号:Z0019719