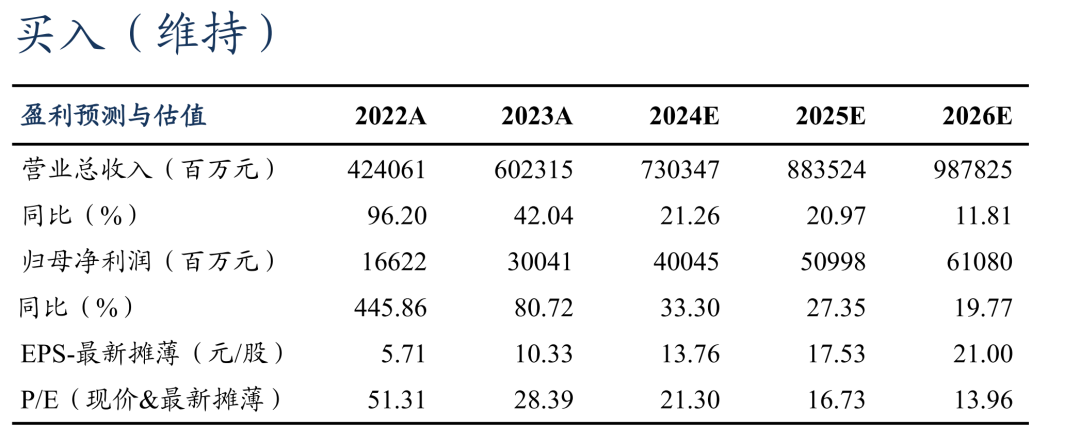

盈利预测与估值

投资要点

Q3业绩好于市场预期。公司24Q1-3营收5023亿元,同增19%,归母净利润252亿元,同增18%,毛利率20.8%,同增1.0pct,归母净利率5.0%,同比持平;24Q3营收2011亿元,同环比+24%/+14%,归母净利润116亿元,同环比+11%/+28%,毛利率21.9%,同环比-0.2/+3.2pct,归母净利率5.8%,同环比-0.7/+0.6pct。

全年销量预计超410万辆,25年维持20%+增长。24Q1-3销275万辆,同+32%,国内市占率35%,较23年提升1pct,出口30万辆,同增105%;其中Q3销113万辆,同环比+38%/+15%。分结构看,Q3增量均来自国内海洋王朝销量。Q3出口9.4万辆,同环比+33%/-10%,主要受关税调整影响;高端车4.4万辆,同环比+22%/-2%,二者合计占比12%,环比-3pct。由于DM5.0新车周期持续发力,我们预计Q4销量有望近140万辆,全年销量超410万辆,其中出口40-45万辆。25年预计国内电动化率进一步提升+e4.0平台推迟+dmi出海,我们预计公司销量超500万辆,其中出口近翻番至80万辆。

Q3实际单车盈利大幅提升,25年预计维持。Q3单车价格15.7万元(含税),环增2%,主要由于DM5.0占比提升,单车毛利预计3.6万元,环比大幅提升5千元,单车净利0.93万元,环增8%,合计贡献利润106亿元。由于Q3公司研发费用+汇兑损失导致费用率环比提升2.7pct,若扣除该影响,实际单车利润预计超1万。预计25年出口、中大型新车占比提升,公司单车利润可保持维持0.9-1万元。

比亚迪电子Q3利润同比平稳。Q3比亚迪电子收入435亿,同环比+21%/+3%,毛利率8.5%,同环比-3/+2pct,权益净利10亿元,同环比+4%/+70%,前三季度权益利润20亿,同比持平2%,预计全年贡献27亿,同比微增。

研发和财务费用环比大增、经营现金流亮眼。公司24Q1-3费用率14.1%,同增2.0pct,其中Q3期间费用率14.4%,同环比+1.6/+2.6pct,主要系研发费用率6.8%,环比+2pct,财务费用率0.5%,其中汇兑损失近10亿。24Q1-3经营性净现金流563亿元,同降43%,其中Q3经营性现金流421亿元,同环比+165%/+966%;24Q1-3资本开支690亿元,同降31%,其中Q3资本开支221亿元,同环比-37%/+6%;24Q3末存货1244亿元,较Q2末环比+10%。

盈利预测与投资评级:考虑到公司销量超预期,我们上修公司24-26年归母净利润至400/510/611亿元(此前预期381/481/591亿元),同增33%/27%/20%,对应PE 21/17/14x,考虑到公司新能源汽车龙头地位,给予25年25x,目标价438元,维持“买入”评级。

风险提示:销量不及预期、行业竞争加剧。

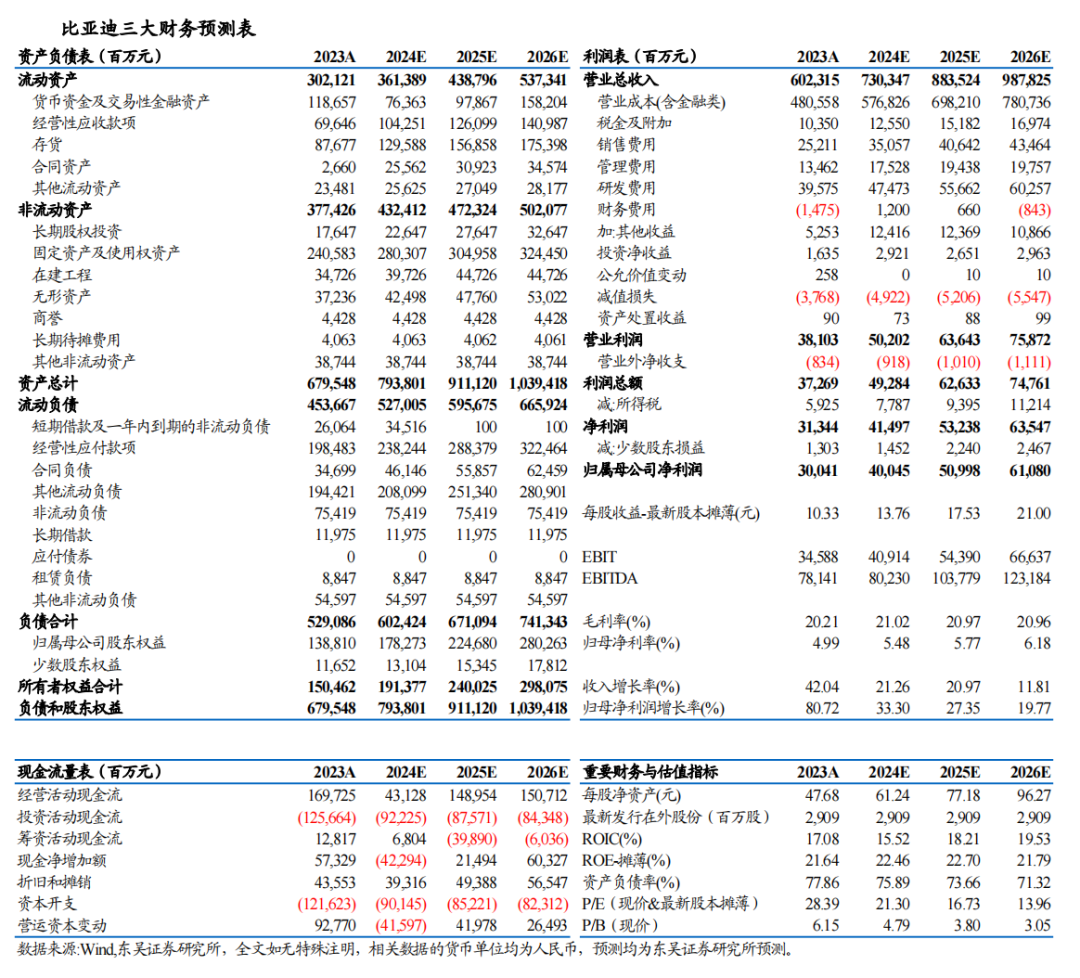

比亚迪三大财务预测表

团队介绍

往期报告:

深度报告:

深度!【东吴电新】比亚迪:新车+出海+高端化共聚力,全球龙头起航正当时

点评报告:

【东吴电新&汽车】比亚迪销量点评:9月销量超预期,金九银十持续向上

【东吴电新&汽车】比亚迪销量点评:零部件产能瓶颈缓解,8月销量略超市场预期

【东吴电新&汽车】比亚迪2024年中报点评:规模化带动单车盈利稳步提升,业绩符合预期

【东吴电新&汽车】比亚迪销量点评:7月销量持平微增,插电占比持续提升

【东吴电新&汽车】比亚迪销量点评:6月销量持续向上,新车型订单表现强劲

【东吴电新&汽车】比亚迪销量点评:5月销量表现亮眼,DM5.0落地强化产品力

【东吴电新&汽车】比亚迪销量点评:4月销量环比微增,插混份额明显提升

【东吴电新&汽车】比亚迪24Q1点评:Q1业绩略超预期,Q2销量恢复盈利回升可期

【东吴电新&汽车】比亚迪销量点评:3月销量表现亮眼,高端车型持续上量

免责声明

本公众订阅号(微信号: Green__Energy) 由东吴证券研究所电新研究团队设立,系本研究团队研究成果发布的唯一订阅号。

本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。

本订阅号不是东吴证券研究所电新研究团队研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的研究报告或对已发布报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见东吴证券研究所已发布的完整报告。

本订阅号所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。本订阅号所载内容仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。东吴证券研究所及本研究团队不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。

本订阅号对所载内容保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字图片、影像等) 未经书面许可,禁止复制、转载: 经授权进行复制、转载的,需注明出处为“东吴证券研究所”,且不得对本订阅号所截内容进行任何有悖原意的引用、删节或修改。

特别声明:《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于 2017年7月1日起正式实施。通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿在未经授权前进行任何形式的转发。若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号。请勿订阅、接收或使用本订阅号中的任何推送信息。因本订阅号难以设置访问权限,若给您造成不便烦请谅解!感谢您给予的理解和配合。

东吴证券投资评级标准

投资评级基于分析师对报告发布日后6至12个月内行业或公司回报潜力相对基准表现的预期或三板做市指数(针对做市转让标的),北交所基准指数为北证50指数),具体如下:

公司投资评级:

买入:预期未来6个月个股涨跌幅相对基准在15%以上;

增持:预期未来6个月个股涨跌幅相对基准介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对基准介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对基准介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对基准在-15%以下。

行业投资评级:

增持:预期未来6个月内,行业指数相对强于基准5%以上;

中性:预期未来6个月内,行业指数相对基准-5%与5%;

减持:预期未来6个月内,行业指数相对弱于基准5%以上。

我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系,表示投资的相对比重建议。投资者买入或者卖出证券的决定应当充分考虑自身特定状况,如具体投资目的、财务状况以及特定需求等,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。