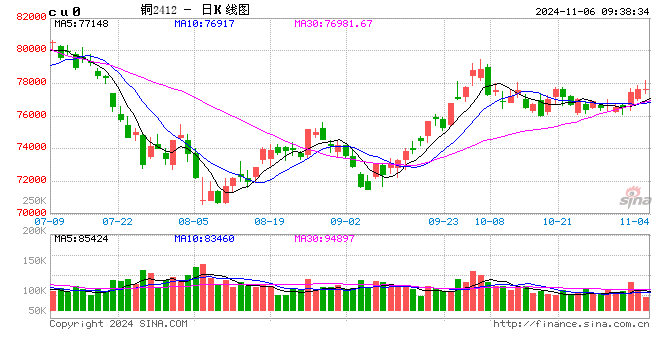

铜:

隔夜LME铜震荡偏强,价格上涨0.59%至9733美元/吨;SHFE铜主力上涨0.52%至77840元/吨;现货铜进口窗口继续打开。宏观方面,美国10月ISM服务业PMI指数为56,创2022年7月以来新高,高于预期值53.8和前值为54.9,其中就业指数增长强劲。“新美联储通讯社”发文称本周美联储降息“没什么戏剧性”,但难题在后面,这也意味着美联储11月议息降息25个基点几无悬念。美国大选进入关键时刻,金融市场气氛逐渐由乐观转向谨慎,但也逐渐被大选情绪所裹挟。国内方面,关注财政政策落地情况。基本面方面,LME库存下降875吨至272975吨;SMM国内精炼铜社会库存统计较上周五下降1.17万吨至19.81万吨;11月开始渐进淡季预期,关注稳增长落地方向以及下游是否会提前备库。短线焦点关注在美国大选方面,会随着选票的摇摆而出现较大幅度的波动,投资者需要关注的是,随着美大选尘埃落定,市场焦点能否再次回到国内稳增长的层面。

镍&不锈钢:

隔夜LME镍跌0.12%报16125美元/吨,沪镍涨2.02%报126600元/吨。库存方面,昨日 LME 镍库存减少78吨至147084吨,昨日国内 SHFE 仓单增加28吨至28864吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水上涨50元/吨至-200元/吨。镍矿方面,印尼镍矿升水小幅下跌,据smm市场对11月升水的报价普遍集中在17到18美元/湿吨之间,并且已有显著规模的市场成交量。镍铁-不锈钢产业链来看,镍铁市场挺价意愿较强,但不锈钢需求拖累价格,导致钢厂接受程度有限;库存端,周内89家社会库存环比减少2.98万吨至100.1万吨;供给端,据Mysteel统计,2024年11月国内43家不锈钢厂粗钢排产329.62万吨,月环比增加1.07%。硫酸镍新能源产业链来看,原材料现货价格小幅下跌,盐厂利润得以修复,但是下游三元需求面临淡季压力。原材料价格均有松动,尽管镍铁挺价意愿较强,而需求仍为拖累,且库存端累库压力明显,价格下方仍有一定空间,但短期需要警惕宏观情绪或有提振。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2501收于5166元/吨,涨幅2.85%,持仓减仓7902手至29.3万手。沪铝震荡偏强,隔夜AL2412收于21100元/吨,涨幅0.79%。持仓增仓1968手至20.6万手。现货方面,SMM氧化铝价格涨至5209元/吨。铝锭现货升水扩至70元/吨,佛山A00报价涨至20930元/吨,对无锡A00贴水140元/吨,下游铝棒加工费河南临沂持稳,包头上调50元/吨,新疆南昌无锡广东下调30-50元/吨;铝杆1A60加工费下调20-70元/吨;6/8系加工费上调233元/吨。继河南省内再度出现重污染预警限停部分氧化铝厂焙烧炉,贵州氧化铝厂因煤气炉故障焙烧停炉一台,涉及产能50万吨;下游电解铝厂原料库存偏低、后续仍存在集中采购,冬储增量空间大,时间有望提前。预计氧化铝回调幅度有限,现货维持偏紧,延续现货升水格局。旺季转淡,需求边际走弱后电解铝整体表现弱于氧化铝。成本端主要支撑逻辑由电价转向氧化铝。美国大选前夕、市场对消息端敏感度加剧、警惕阶段宏观波动风险,静待大选结果尘埃落地。

锡:

沪锡主力涨0.50%,报263460元/吨,锡期货仓单7384吨,较前一日减少98吨。LME锡涨0.61%,报32385美元/吨,锡库存4540吨,减少30吨。现货市场,对2412云锡升水500-700元/吨,交割升水0-300元/吨,小牌贴水0-200元/吨,进口贴水700-800元/吨。价差方面,12-01价差-520元/吨,01-02价差-250元/吨,沪伦比8.14。从预期角度来看,佤邦复产节奏加快和明年印尼出口配额在新总统上任将增加的两大供应增量下,预期已经开始走差。而从现实的角度来看,在年内锡矿供应紧缺已经确定下,加工费下滑速度较快,冶炼厂扩大减产势在必行,供应的弱预期与强现实博弈较大。另一方面,又因国内与LME库存双双月内累库,又同时累库水平有限,显示内外紧平衡。当前交易脉络并不清晰,价格或将窄幅波动,等待进一步基本面指引。

锌:

沪锌主力涨1.55%,报25240元/吨,锌期货仓单24959吨,较前一日增加199吨。LME锌涨2.54%,报3110.5美元/吨,锌库存245675吨,减少1500吨。现货市场,上海0#锌对2412合约升水370元/吨,对均价贴水10-20元/吨;广东0#锌对沪锌2412合约升水310-360元/吨,粤市较沪市贴水50元/吨;天津0#锌对沪锌2411合约贴水0-40元/吨,津市较沪市升水50元/吨。价差方面,12-01价差+200元/吨,01-02价差+195元/吨,沪伦比8.11。尽管国内目前需求仍表现不佳,但由于供应减量更甚,国内锌平衡缺口较大,仍需海外进口锌锭补充。比价在近两周因LME逼仓传言大幅下修至进口亏损,但国内月差却在去库预期下大幅上涨,也显示出市场对于国内进口仍需增加的定价,内外反套仍有空间,但需谨慎评估外盘补保风险。单边操作在LME 11月合约结束交割前仍有较大来回波动风险,价格维持震荡观点。

工业硅:

5日工业硅震荡偏弱,主力2412收于12715元/吨,日内跌幅1.51%,持仓减仓12874手至10.6万手。现货继续上调,百川参考价12032元/吨,较上一交易日上调40元/吨。其中#553各地价格区间回升至11250-12150元/吨,#421价格区间涨至12150-12850元/吨。最低交割品回归#553价格涨至11150元/吨,现货贴水收至1695元/吨。当前多空因素交织,冬至硅煤价格和电价上调,云南规模减产下,硅厂开始停止让利囤货以待枯水期,贸易商出货节奏同样开始放缓。供需边际改善叠加成本支撑利好;社库和交割库双双累至30万吨,以及11月工业硅旧仓单消化难题压制盘面。随着成本上移以及硅厂继续向上提价,硅价整体运行重心抬升,但上方空间受压,难以支撑盘面持续上行。

碳酸锂:

昨日碳酸锂期货2501合约涨0.65%至77350元/吨。现货价格方面,电池级碳酸锂平均价上涨350元/吨至74950元/吨,工业级碳酸锂平均价上涨350元/吨至70800元/吨,电池级氢氧化锂维持至66945元/吨。仓单方面,昨日仓单增加1339吨至47861吨。供应端,周度产量增量收窄,锂矿、锂盐进口环比下降。需求端,正极材料库存延续增加,但根据市场消息,11月排产或超预期。库存端,总库存延续去库节奏,中间环节有所补库,上下游库存有所减少。终端,据乘联会,10月1日至27日,乘用车新能源车市场零售销量为94.6万辆,同比去年10月同期增长49%,但较上月同期下降1%。今年以来累计零售销量为807.8万辆,同比增长39%。同期,全国乘用车厂商新能源批发销量为104.7万辆,同比去年10月同期增长45%,较上月同期增长2%。今年以来累计批发销量为895.7万辆,同比增长35%。企业三季报减产消息频发,叠加市场对11月排产态度乐观,基本面回暖,叠加短期受到仓单影响,近端表现偏强运行。但考虑部分的接货意愿将消化一部分采买需求,且价格上涨后,下游对高价货接受程度有限,且高价或带来投机性供应增加和一定套保压力,建议投资者谨慎追多,关注11、12月排产情况。