10月25日,贵州茅台三季报重磅发布。今年前三季度,贵州茅台实现营业总收入1231.23亿元,同比增长16.91%;归属于上市公司股东的净利润为608.28亿元,同比增长15.04%。分产品看,今年前三季度,贵州茅台旗下茅台酒产品实现收入1011.26亿元,同比增长15.88%;系列酒实现收入193.93亿元,同比增长24.36%,系列酒收入增速大于茅台酒。

民生证券认为,贵州茅台具备品牌护城河,渠道抗风险能力强,在当前产业加速出清背景下,公司以政策空间换时间,供给端针对总量、结构、价格的调节工具众多且操作空间充足,有能力通过主动的逆周期调整以实现平衡、长远、稳健发展。

德邦证券表示,茅台业绩稳定兑现,彰显行业龙头经营韧性。而就白酒板块整体而言,本周上市公司三季报密集发布,预计上市公司表现有所分化,龙头酒企凭借品牌、渠道等方面优势预计仍能实现平稳增长,秋糖反馈来看,当前仍处于基本面底部区间,政策传导仍需时间。当前仍然看好板块底部反转,看好未来上涨空间。

资金面上,近日,资金频频进场通过板块场内热门布局工具食品ETF(515710)加码吃喝板块。数据显示,截至上个交易日(10月25日)收盘,食品ETF(515710)近5个交易日累计吸金额达到1418万元。

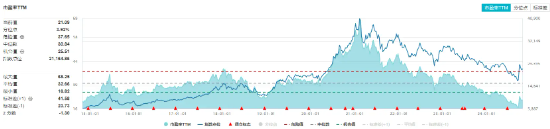

从吃喝板块估值方面来看,Wind数据显示,截至上个交易日收盘,食品ETF(515710)标的指数细分食品指数市盈率为21.09倍,位于近10年来3.92%分位点的低位,中长期配置性价比凸显。

展望吃喝板块后市,华龙证券认为,在“促消费”政策的刺激下,消费市场平稳增长,市场信心逐渐提升,居民消费预期提振,期待中长期需求端持续改善。当前板块估值水平处于历史较低位置,维持食饮行业“推荐”评级。

财新证券表示,目前,受政策刺激,市场情绪升温,市场初期的底部反弹或已经完成,食品饮料板块估值有所修复。再往后看,短期基本面实现反转有一定困难,但随着增量政策陆续落地发力,边际改善可期。

一键配置吃喝板块核心资产,重点关注食品ETF(515710)。根据中证指数公司统计,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、伊利股份、海天味业、青岛啤酒等。

文中图片及数据来源于沪深交易所、华宝基金、Wind、雪球等,截至2024年10月25日。风险提示:食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适合适当性评级C3(平衡型)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。