来源:华尔街见闻

分析师认为,特斯拉的基本面被过度炒作,加之近期表现不佳、估值过高,且过于依赖核心汽车业务,在AI和机器人领域的投资仍需数年才能见效,它能否继续留在美股“七巨头”行列之中还是一个问句。而替补名单中,自由现金流一直保持强劲的奈飞最得人心。

如果想继续在美股“七巨头”中占有一席之地,特斯拉还需努力。

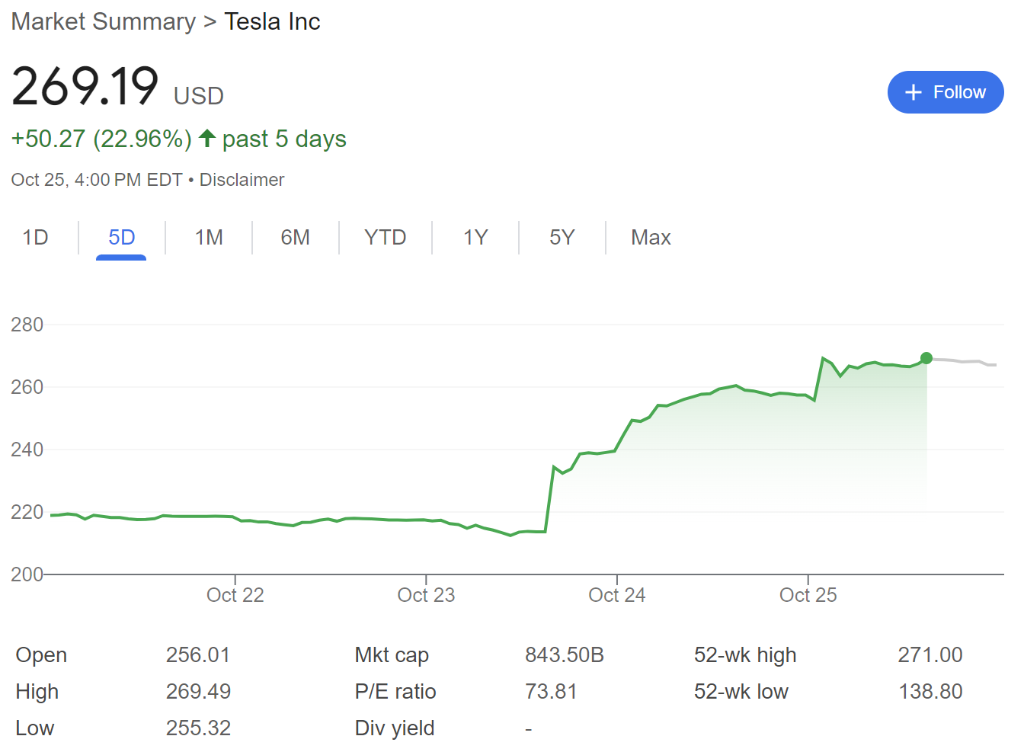

10月27日,雅虎金融的分析师Seana Smith表示,特斯拉的基本面被过度炒作,加之近期表现不佳、估值过高,且过于依赖核心汽车业务,在AI和机器人领域的投资仍需数年才能见效,这些原因导致了特斯拉被华尔街质疑能否继续留在美股“七巨头”的行列之中。

截至10月25日下午,覆盖特斯拉的分析师中,仅有略超过40%的分析师将其评级列为买入。根据数据,这使得特斯拉成为美股“七巨头”中最不受分析师欢迎的股票。

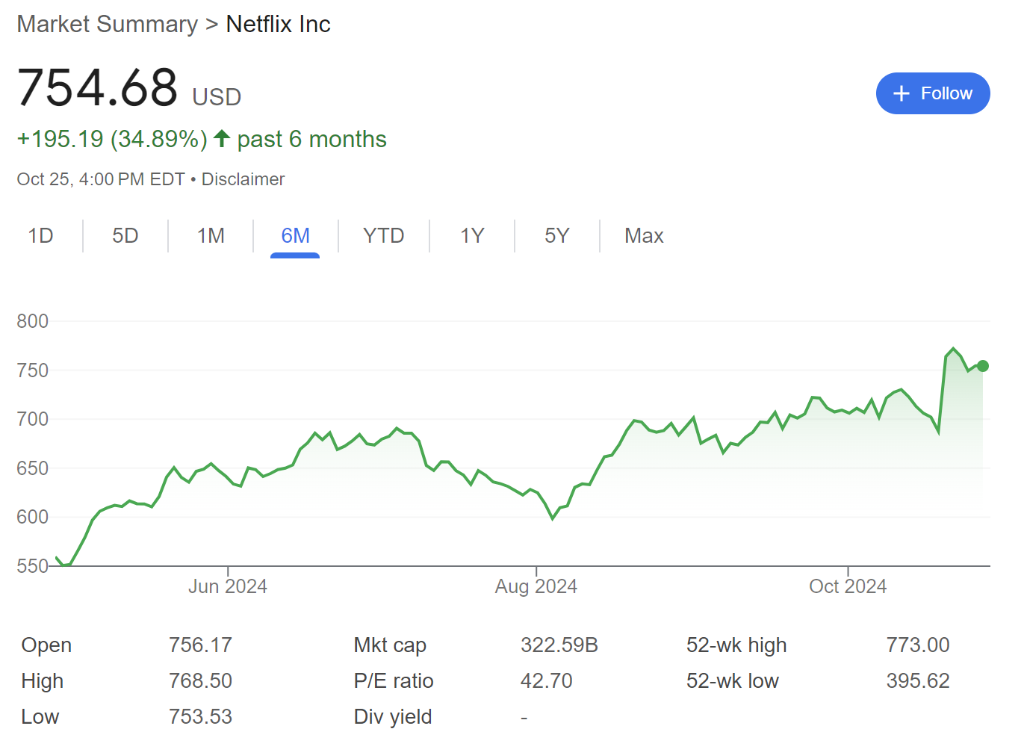

替补名单中,奈飞最得人心。奈飞的自由现金流一直保持强劲,盈利、指引均表现良好。分析师普遍看涨奈飞,87%的分析师给予买入评级,仅有3%建议卖出。

美股“七巨头”包括英伟达、苹果、谷歌、亚马逊、Meta、微软和特斯拉,这些公司在2023年主导了市场,并有望在第三季度财报季中成为美股市场的关键驱动力。根据FactSet的数据,预计美股“七巨头”的同比年增长率将在第三季度达到18.1%。

特斯拉出局?

特斯拉第三季度的财报出乎意料的亮眼,结束连续两个季度的利润下跌后创下17%的利润增长,使其创下十多年来最大的单日涨幅纪录。

但是,华尔街还是再次开始重新评估特斯拉在美股“七巨头”中的地位,因为第三季度的强劲财报还不够——特斯拉仍然有可能在大型科技公司中落后,因为其基本面被过度炒作。

自由资本市场的首席全球策略师Jay Woods将特斯拉比作比特币,认为其股票交易更多地是基于“希望和梦想”,而非基本面。Woods在雅虎财经的早间简报中警告称:

“特斯拉曾经有过辉煌的时刻……在我看来,它更像是网络泡沫时期的思科或者英特尔,现在我们已经开始关注其他的事物。”

虽然特斯拉的CEO马斯克常常将特斯拉视为科技公司,但特斯拉在人工智能和机器人领域的投资可能需要数年才能见效。与此同时,特斯拉必须依赖于改善其核心汽车业务来推动发展,这与其他“七巨头”形成了鲜明对比。

资深科技投资者Dan Morgan告诉雅虎金融:

此外,特斯拉近期的不佳表现和高估值进一步削弱了其在美股“七巨头”中的地位。根据雅虎财经的数据,特斯拉的前瞻性市盈率接近73倍,远高于美股“七巨头”中的其他公司。

奈飞替代特斯拉?

Wealth Enhancement集团的Ayako Yoshioka告诉雅虎金融,替代特斯拉美股“七巨头”地位的公司中,奈飞“最为合适”——得益于强劲的盈利和良好的指引,奈飞的股价在最近创下历史新高。

自年初以来,奈飞股价上涨了55%,在美股“七巨头”中仅次于英伟达和Meta。过去一年,奈飞累计涨超84%。

投资组合财富顾问的Jesus Alvarado-Martinez表示,成为美股“七巨头”的关键在于“现金流”,而奈飞“完全符合这个标准”。Alvarado-Martinez表示:

“奈飞的自由现金流一直保持强劲……卓越的盈利、卓越的自由现金流以及卓越的用户数量。”

自疫情以来,奈飞的自由现金流稳步上升,第三季度达到了21.9亿美元,较去年同期的18.9亿美元同比增长15.87%;奈飞2023年的自由现金流累计达到69.3亿美元,2022年为16.2亿美元。

美国银行分析师Jessica Reif Ehrlich认为,奈飞不断增长的自由现金流是该股的“催化剂”,预计自由现金流在2025年将上升至89亿美元,2026年将达到111.6亿美元。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。